Los derivados permiten establecer estrategias con grandes beneficios potenciales, pero también con grandes riesgos y grandes pérdidas potenciales. Por ejemplo, la estrategia de la Long Iron Butterfly aunque limita un poco las pérdidas puede generar ingresos.

Contenidos

¿Qué es la estrategia Long Iron Butterfly?

La Long Iron Butterfly es una estrategia especulativa de gestión neutral y de alto riesgo. Además, es una operativa complicada de realizar por la complejidad de las figuras subyacentes que tienes que tomar para formar el cuerpo de la mariposa.

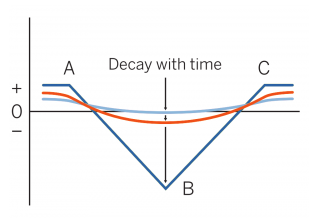

El especulador que utilice esta operativa ,espera que el precio del subyacente se mueva más allá de los precios de ejercicio A y C y no se quede entre éstos, siendo la posición óptima cuando el precio del activo subyacente es menos que el precio de ejercicio de A o más que el de C.

¿Cómo funciona una Long Iron Butterfly?

Esta estrategia compleja es la suma de un grupo de operativas de opciones. La figura se crea combinando una long straddle en el punto B, y un ‘’short strangle’’ en AC- con una fecha de vencimiento idéntica que converge a un precio de medio de strike.

Para construir una Long Iron Butterfly, el inversor tiene que realizar las siguientes operaciones de forma simultánea:

- Venta de Call In The Money (ITM).

- Comprar de una opción Call Out The Money (ATM).

- Compra de una opción Put At The Money (ATM)

- Vender una opción Put In The Money (ITM).

También se puede montar combinando utilizando tanto un straddle largo y un strangle corto, con el straddle colocado en el precio de strike medio y el strangle en los precios de strike A y C.

Recordemos que la distancia entre A y B debe ser la misma que entre B y C, ya que los precios de strike -inferior y superior- deben ser equidistantes.

La operación obtiene el máximo beneficio cuando el activo subyacente se cierra fuera del cuerpo de la mariposa, es decir, cuando es menor que A o mayor que C. Mientras que la pérdida máxima se obtiene cuando la estrategia vence y el precio del subyacente es igual al precio de strike medio, es decir, B.

Por lo que respecta a la pérdida de valor por tiempo, no afecta mucho hasta el último mes. Si entrando en el último mes el precio del activo está lejos de A o C, convendrá mantener la posición.

¿Cuándo se suele ejecutar esta estrategia Long Iron Butterfly?

Como ya hemos mencionado utiliza cuatro operaciones con opciones diferentes como parte de una estrategia para beneficiarse de los precios de las acciones o futuros que se mueven fuera de un rango definido de precios. La operación también se construye para beneficiarse de un aumento de la volatilidad implícita.

La clave para utilizar esta operación como parte de una estrategia exitosa es pronosticar un momento en el que los precios de las opciones probablemente varíen bruscamente. Esto ocurre generalmente en canales laterales, pero el inversor busca la superación de resistencias o soportes del activo subyacente durante la vida de la operación.

El aumento de la volatilidad implícita beneficiará a la estrategia, suponiendo que no se ven afectadas otras variables.

¿Es recomendable la inversión con este tipo de estrategias?

Sin duda, no recomiendo este tipo de inversión, sobre todo si el trader es tiene poca experiencia. La inversión en derivados es difícil ya que el mínimo error puede provocar una gran pérdida de capital.

Además, implica una gestión muy activa y debido al pequeño rango de trabajo, es necesario realizar varios ajustes durante la vida de la operación. Todo ello hace de la Long Iron Butterfly una estrategia con un coste muy elevado en comisiones.