Las opciones ofrecen muchas estrategias para ganar dinero, incluso duplicarlo, que no sería posible con valores convencionales y no todas son operaciones de alto riesgo. Por ejemplo, la estrategia de la «Short Iron Butterfly» puede generar ingresos al tiempo que limita los riesgos y las ganancias.

Contenidos

¿Qué es la estrategia «Short Iron Butterfly»?

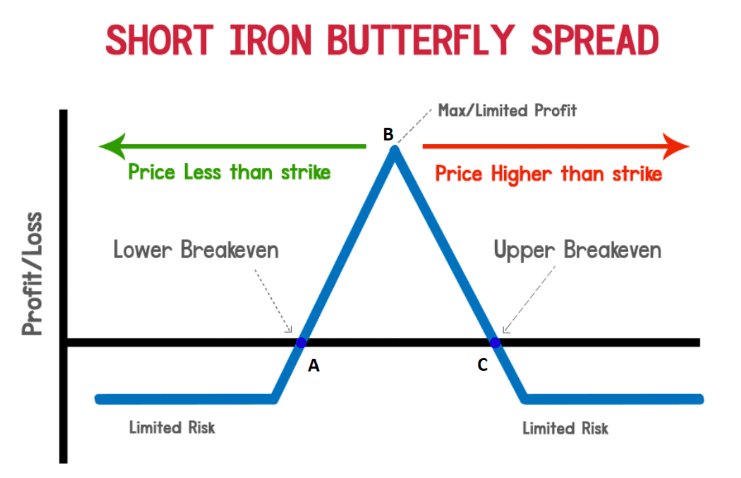

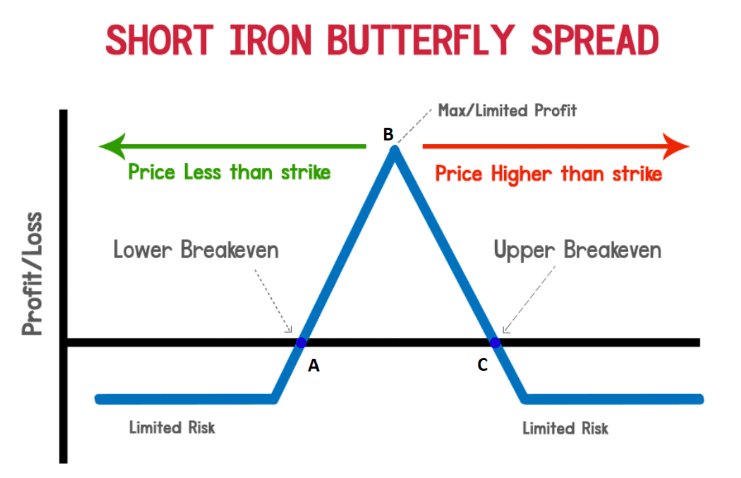

La “Short Iron Butterfly” es una estrategia especulativa, de alto riesgo, y de gestión neutral. Es una estrategia que se beneficia del paso del tiempo y de la caída de volatilidad, así como de un movimiento lateral del subyacente.

Al aplicar esta estrategia, el trader esencialmente considera que el precio subyacente no se va a mover más allá de los precios de ejercicio A y C, siendo la posición óptima el precio de ejercicio B.

¿Cómo funciona una Short Iron Butterfly?

Esta ‘’superestrategia» es la suma de un grupo de estrategias de opciones conocidas como «alas» porque cada estrategia lleva el nombre de una criatura voladora como una mariposa o un cóndor. La operativa se crea combinando una ‘’Bear call spread» –call corta- con una ‘’Bull Put spread»-put larga- con una fecha de vencimiento idéntica que converge a un precio de medio de strike. Una call y una put corta se venden al precio medio de strike, que forma el «cuerpo» de la mariposa, y una call y otra put se compran por encima y por debajo del precio medio de huelga, respectivamente, para formar las «alas.»

Para construir una «Iron Butterfly», el trader tiene que realizar las siguientes operaciones de forma simultánea:

- Comprar una opción Put Out The Money (OTM).

- Comprar una opción Call Out The Money (OTM).

- Vender una opción Put At The Money (ATM)

- Vender una opción Call At The Money (ATM).

También se puede montar combinando utilizando tanto un straddle corto y un strangle largo, con el straddle colocado en el centro de los tres precios de strike y el strangle colocado en dos strikes adicionales por encima y por debajo del precio medio.

La operación obtiene el máximo beneficio cuando el activo subyacente se cierra exactamente en el precio de ejercicio medio al cierre del vencimiento.

¿Cuándo se suele ejecutar esta estrategia Short Iron Butterfly?

Como ya hemos mencionado utiliza cuatro contratos diferentes como parte de una estrategia para beneficiarse de los precios de las acciones o futuros que se mueven dentro de un rango definido. La operación también se construye para beneficiarse de una disminución de la volatilidad implícita.

La clave para utilizar esta operación como parte de una estrategia exitosa es pronosticar un momento en el que los precios de las opciones probablemente disminuyan en valor en general. Esto ocurre generalmente durante períodos de movimiento lateral o una tendencia ascendente leve. El comercio también se conoce por el apodo de «Iron Fly.»

¿Es recomendable la inversión con este tipo de estrategias?

La operativa con derivados financieros es extremadamente compleja y no apta para novatos ya que el mínimo error puede provocar una gran pérdida de capital.

Además, implica una gestión muy activa y debido al pequeño rango de trabajo, es necesario realizar varios ajustes durante la vida de la operación. Todo ello hace de la “Iron Butterfly” una estrategia con un coste muy elevado en comisiones.